Σοβαρά ερωτήματα, που πρέπει να απαντηθούν άμεσα, προκαλεί η αποκάλυψη ότι ελληνικές τράπεζες ετοιμάζονται να προσφέρουν μια κρίσιμη δανειακή «ανάσα» σε μια εταιρεία συμφερόντων του επιχειρηματία Δημήτρη Μελισσανίδη, παραβλέποντας την εμπλοκή του ονόματός του σε σοβαρή υπόθεση εταιρικής κακοδιαχείρισης σε εταιρεία εισηγμένη στο Χρηματιστήριο της Νέας Υόρκης.

Ο λόγος για τις τράπεζες Πειραιώς, Εθνική, Attica και Eurobank οι οποίες ανανέωσαν ομολογιακό δάνειο με την εταιρεία «Αιγαίον Όιλ Ανώνυμη Εταιρία Βιομηχανίας και Εμπορία Πετρελαιοειδών» (Aegean Oil). Μάλιστα, πηγές της αγοράς αναφέρουν ότι οι όροι αποπληρωμής του εν λόγω δανείου κρίνονται ευνοϊκοί και ουσιαστικά θα μπορούσαν να είναι το «εισιτήριο», ώστε η εταιρεία να μπορεί να έχει διαρκή ανανέωση του δανεισμού της.

Υπό άλλες συνθήκες, ο δανεισμός μιας ελληνικής εταιρείας θα ήταν απολύτως θεμιτός προκειμένου να συνεχίσει να ασκεί τις επιχειρηματικές της δραστηριότητες και να δίνει δουλειά σε εκατοντάδες οικογένειες. Αυτό ισχύει ακόμη περισσότερο για μια εταιρεία που στους ισολογισμούς της εμφανίζει κερδοφορία, όμως όπως και όλος ο κλάδος των καυσίμων αντιμετωπίζει τώρα μια αγορά σε σχετική υποχώρηση.

Άλλωστε, ο ρόλος των τραπεζών είναι ακριβώς αυτός: Να ενισχύουν με ρευστότητα την αγορά, να στηρίζουν τις ελληνικές επιχειρήσεις, να συμβάλουν στην ανάπτυξη της οικονομίας.

Όμως, την ίδια στιγμή γνωρίζουμε ότι ένα από τα διαχρονικά προβλήματα του ελληνικού τραπεζικού συστήματος, που συνέβαλε και αυτό στο να χρειαστούν περί τα 60 δισεκατομμύρια ευρώ για τις τρεις ανακεφαλαιοποιήσεις του τραπεζικού συστήματος, ήταν ότι σημαντικό μέρος του τραπεζικού δανεισμού πήγε σε εταιρείες που στην πραγματικότητα είχαν αμφίβολη πιστοληπτική ικανότητα και μειωμένη αξιοπιστία και ουσιαστικά δεν θα έπρεπε να είχαν λάβει δανεισμό.

Στοιχείο δε της αξιοπιστίας μιας εταιρείας είναι να δει κανείς πώς συμπεριφέρθηκαν οι μεγαλομέτοχοι και τα στελέχη της όταν διαχειρίστηκαν άλλες εταιρείες. Γιατί αυτό μπορεί να δώσει μια εικόνα για το πώς μπορεί να συμπεριφερθούν και απέναντι σε αυτή την εταιρεία.

Και τέτοια ζητήματα αποκτούν μια ξεχωριστή επικαιρότητα και σημασία, καθώς, εξαιτίας της πανδημίας και της αύξησης των «κόκκινων δανείων», κάποιες από τις τράπεζες βρίσκονται σε δεινή οικονομική θέση κι ενδεχομένως να χρειαστούν νέα ανακεφαλαιοποίηση.

Ήδη στην Τράπεζα Πειραιώς γίνονται τέτοιες κινήσεις με αποτέλεσμα το ελληνικό δημόσιο να παρέμβει για να διασώσει την τράπεζα και να ελέγξει ποσοστό του μετοχικού κεφαλαίου άνω του 60%.

Οι κ. Καραβίας, Μεγάλου και Μυλωνάς

Αυτό σημαίνει ότι το Δημόσιο συνεχίζει να παρεμβαίνει δίνοντας χρήματα όπου απαιτείται προκειμένου να μην καταρρεύσει το τραπεζικό σύστημα. Κι επομένως οφείλει να γνωρίζει και να παρεμβαίνει και στις δανειοδοτήσεις που αποφασίζουν οι διοικήσεις των τραπεζών, όταν αυτές περιλαμβάνουν υψηλό κίνδυνο.

Διότι έπειτα από μια τόσο μεγάλη περιπέτεια για το τραπεζικό σύστημα, έπειτα από τόσα παθήματα με εταιρείες που δεν αποπλήρωσαν ποτέ τα δάνειά τους, έπειτα από τόσες επιχειρήσεις «σαπάκια» που δανειοδοτήθηκαν, χρεοκόπησαν και οι μέτοχοί τους γέμισαν τις τσέπες τους χωρίς συνέπειες, πρέπει τα δεδομένα να αλλάξουν και να υπάρξει η αντιμετώπιση με μεγαλύτερη έμφαση στον αυστηρότερο έλεγχο των εταιρειών που δανειοδοτούνται.

Δηλαδή, θα έπρεπε οι δανειοδοτήσεις να γίνονται με αυστηρότερα κριτήρια, να εξετάζεται η προηγούμενη συμπεριφορά των βασικών μετόχων στο παρελθόν και συνολικά των προσώπων που μπορούν να ασκήσουν έλεγχο και να εφαρμόζονται τέτοια ποιοτικά κριτήρια που θα αποτρέπουν από «κανόνια» τα οποία θα κληθεί ξανά να καλύψει ο ελληνικός λαός.

Γι’ αυτό το λόγο και όλοι οι φάκελοι που κατατίθενται θα πρέπει να ελέγχονται αυστηρά και από τους επικεφαλής, συγκεκριμένα τους κ. Χρ. Μεγάλου της Πειραιώς, τον κ. Π. Μυλωνά της Εθνικής, τον κ. Φ. Καραβία της Eurobank και τον κ. Θ. Πανταλάκη της Attica Bank.

Αυτή είναι μια πλευρά της υπόθεσης που αφορά τον έλεγχο που πρέπει να γίνονται για τα δάνεια στις επιχειρήσεις εν μέσω μια νέας κρίσης που κανείς δεν ξέρει που θα οδηγήσει. Υπάρχει και η άλλη:

Η σημασία της υπόθεσης με την Aegean Marine Petroleum Network

Η Aegean Oil είναι μια επιχείρηση συμφερόντων του επιχειρηματία Δημήτρη Μελισσανίδη. Το όνομα, όμως, του ίδιου επιχειρηματία εμπλέκεται και στην υπόθεση κακοδιαχείρισης μιας άλλης εταιρείας της οποίας υπήρξε ιδρυτής και για μεγάλο διάστημα βασικός μέτοχος, της εισηγμένης στο Χρηματιστήριο της Νέας Υόρκης Aegean Marine Petroleum Network.

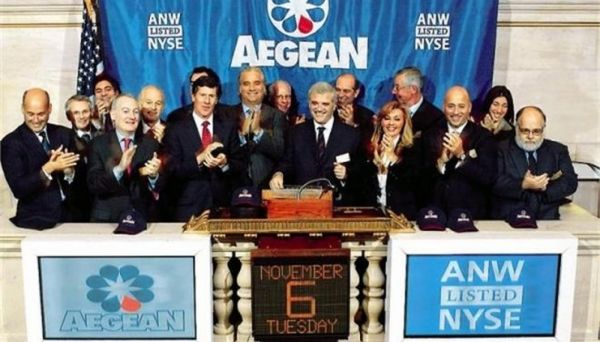

Το 2016 είχε ανακοινωθεί ότι ο Δημήτρης Μελισσανίδης, που τότε κατείχε περίπου το 22% της εταιρείας αποχωρεί από την Aegean Marine Petroleum. Η διοίκηση της εταιρείας συμφώνησε να αγοράσει το μερίδιό του για περίπου 100 εκατομμύρια δολάρια.

Στις αρχές του 2018 ο Δημήτρης Μελισσανίδης προσπάθησε να επιστρέψει στην Aegean Marine Petroleum Network. Αυτό θα γινόταν μέσω της εξαγοράς της Hellenic Environmental Centers (HEC), εταιρείας επίσης συμφερόντων του Μελισσανίδη από την Aegean Marine Petroleum.

Η εξαγορά θα γινόταν για το ποσό των 367 εκατομμυρίων δολαρίων. Η αποτίμηση θεωρήθηκε από ορισμένους παράγοντες της αγοράς υπερβολική. Τότε θα υποστηριχτεί ότι η εξαγορά όσο και η αποτίμηση εντάσσονταν σε ένα σχέδιο ανάκτησης του ελέγχου της Aegean Marine Petroleum από την πλευρά Μελισσανίδη, καθώς σε μεγάλο βαθμό το ποσό της εξαγοράς θα καλύπτονταν από την έκδοση 20 εκατομμυρίων νέων μετοχών της Aegean που θα δίνονταν στους ιδιοκτήτες της HEC.

Όμως, τα σχέδια προσέκρουσαν στην αντίδραση ορισμένων μετόχων της εταιρείας.

Αυτοί οι «ακτιβιστές μέτοχοι», όρος που αναφέρεται σε επενδυτές που αγοράζουν μερίδα εταιρειών αλλά δεν επιθυμούν καθόλου να βλέπουν απόπειρες χειραγώγησης της μετοχής (και της επένδυσής τους) από τους μεγαλομετόχους, αντέδρασαν σε αυτή την προοπτική. Είχαν ήδη από τα τέλη του 2017 με επιστολή τους διατυπώσει ερωτήματα για τους όρους διαχείρισης της εταιρείας. Υπέβαλλαν έτσι σχετική αγωγή κατά της διαδικασίας εξαγοράς της HEC.

Η θέση τους ήταν ότι με την όλη διαδικασία θα μειωνόταν η βαρύτητα των δικών τους μετοχών, ενώ η πλευρά Μελισσανίδη θα αποκτούσε σημαντική βαρύτητα στην εταιρεία. Η αγωγή των «ακτιβιστών μετόχων» οδήγησε στο να σταματήσει τελικά η διαδικασία της εξαγοράς της HEC από την Aegean Marine Petroleum Network και στην είσοδο στη διοίκηση εκπροσώπων αυτών των επενδυτών που πήραν ουσιαστικά τον έλεγχο της επιχείρησης από την προηγούμενη διοίκηση.

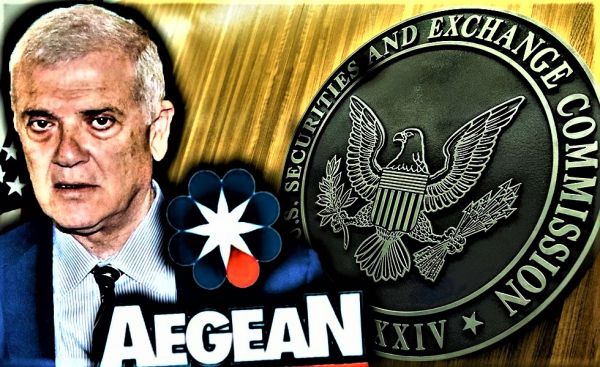

Η νέα διοίκηση της εταιρείας συγκρότησε επιτροπή λογιστικού ελέγχου (Audit Commission) που διαπίστωσε σοβαρά προβλήματα κακοδιαχείρισης. Ειδικότερα εντόπισε 200 εκατομμύρια δολάρια εισπρακτέα (receivables), που αφορούσαν συναλλαγές χωρίς πραγματικό αντίκρισμα που έπρεπε να διαγραφούν και συνολικά εκτίμησε ότι έως και 300 εκατομμύρια δολάρια τα οποία είχαν υπεξαιρεθεί (misappropriated) μέσα από δραστηριότητες με χαρακτήρα απάτης (fraudulent activities).

Από αυτές τις πρακτικές, σύμφωνα με τις ανακοινώσεις της ίδιας της εταιρείας, κυρίως ευνοήθηκε η εταιρεία OilTank Engineering & Consulting Ltd, που είχε αναλάβει την επίβλεψη της κατασκευής του τερματικού σταθμού της Aegean στη Φουτζέιρα και την οποία παρουσίασε ως σχετιζόμενη με πρώην στέλεχος της εταιρείας (‘Former Affiliate’).

Η νέα διοίκηση της Aegean θα κάνει χρήση του κεφαλαίου 11 του αμερικανικού Πτωχευτικού Κώδικα και θα προχωρήσει σε αναδιοργάνωση, με την Aegean Marine Petroleum Network να ανήκει σήμερα στον όμιλο Mercuria.

Μάλιστα, τότε η νέα διοίκηση της εταιρείας είχε ανακοινώσει ότι είχε δώσει τα στοιχεία του ελέγχου στις αρμόδιες αρχές των ΗΠΑ, τόσο την Securities and Exchange Commission, το αντίστοιχο της δικής μας Επιτροπής Κεφαλαιαγοράς και το αμερικανικό υπουργείο Δικαιοσύνης. Μάλιστα, στις 3 Οκτωβρίου του 2018 το γραφείο του ομοσπονδιακού εισαγγελέα για τη νότια περιοχή της Νέας Υόρκης (U.S. Attorney’s Office for the Southern District of New York) απέστειλε στην εταιρεία κλήση για παρουσία ενώπιον σώματος ενόρκων (grand jury) στο πλαίσιο διερεύνησης διάπραξης πιθανών κακουργημάτων.

Ακριβώς εκείνη την περίοδο, δηλαδή στις αρχές Νοεμβρίου 2018 υπήρξαν άρθρα στους Financial Times και τη Wall Street αλλά και στην ιστοσελίδα Tradewinds που έδωσαν μεγάλη δημοσιότητα στην υπόθεση και περιλάμβαναν και αναφορές στον Δημήτρη Μελισσανίδη.

Αγωγές που στρέφονται κατά Μελισσανίδη και άλλων στελεχών

Όμως, αυτές τις εξελίξεις ακολούθησαν μια σειρά από αγωγές, από μετόχους και εν γένει πιστωτές της εταιρείας που διεκδικούν τα στελέχη της προηγούμενης διοίκησης τις απώλειές τους, με βάση τις απώλειες που υπέστησαν από τη διαχείριση των προηγούμενων διοικήσεων.

Για παράδειγμα το Utah Retirement Systems, ένα ασφαλιστικό ταμείο δημοσίων υπαλλήλων από την Πολιτεία της Γιούτα κατέθεσε την 1/02/2019 επιπλέον αγωγή (“consolidated class action complaint”) που στρέφεται ενάντια στην Aegean Marine Petroleum Network, τον Δημήτρη Μελισσανίδη, μια σειρά στελεχών της εταιρείας (Ν. Ταβλάριο, Σπ. Γιαννιώτη, J McIlroy, Σπ. Φωκά, Π. Γεωργιόπουλο, Ι. Ταβλάριο, Κ. Κουτσομητόπουλο, Γ. Κονόμο) καθώς και κατά των εταιρειών ορκωτών λογιστών ελεγκτών που χρησιμοποιούσε η εταιρεία. Η αγωγή αυτή παραμένει, σύμφωνα με πληροφορίες ενεργή και δεν έχει ολοκληρωθεί η εκδίκασή της.

Αντίστοιχα, αγωγή κατατέθηκε από το Aegean Litigation Trust, ένα ειδικό καταπίστευμα που διαμορφώθηκε μετά την υπαγωγή της εταιρείας Aegean Marine Petroleum Network (“Aegean”) σε καθεστώς πτώχευσης και το σχέδιο αναδιοργάνωσής με βάση την προσφορά της εταιρείας Mercuria.

Το συγκεκριμένο καταπίστευμα έγινε για να μπορέσει να προχωρήσει στις αναγκαίες δικαστικές διεκδικήσεις στο όνομα των πιστωτών της Aegean. Η αγωγή που κατέθεσε ο διαχειριστής του Aegean Litigation Trust κ. Peter Kravitz στρέφεται κατά τεσσάρων μελών της προηγούμενης διοίκησης της Aegean Marine Petroleum Networks, του Νικόλα Ταυλάριου, του Πήτερ Γεωργιόπουλου, του Γιάννη Ταυλάριου και του Γιώργου Κονόμου.

Εάν κανείς δει τα κείμενα αυτών των αγωγών, θα διαπιστώσει ότι στον Δημήτρη Μελισσανίδη αλλά και σε άλλα στελέχη αποδίδονται ευθύνες για την κακοδιαχείριση της Aegean Marine Petroleum Network.

Ακόμη και εάν κανείς επικαλεστεί το κριτήριο αθωότητας για υποθέσεις για τις οποίες δεν υπάρχει τελεσίδικη απόφαση, είναι σαφές ότι για την Aegean Marine Petroleum Network υπάρχουν` ενδείξεις ότι δεν υπήρξε χρηστή διαχείριση, ότι το ύψος της κακοδιαχείρισης αφορούσε έως και 300 εκατομμύρια δολάρια και ότι η διαπίστωση αυτής της κακοδιαχείρισης όπως και ένας φόβος για αρνητικές επιπτώσεις στους μετόχους οδήγησε στο να ακυρωθεί μια εξαγορά, να αλλάξει η διοίκηση της εταιρείας, η εταιρεία να οδηγηθεί σε διαδικασία πτώχευσης και να εξαγοραστεί τελικά από μια άλλη.

Η ανάγκη συνολικής εξέτασης της πιστοληπτικής ικανότητας μιας επιχείρησης

Όλα αυτά είναι στοιχεία που θα πρέπει να λαμβάνουν υπόψη τους οι διοικήσεις των Τραπεζών όταν εξετάζουν τον κίνδυνο σε σχέση με δάνεια τα οποία χορηγούν. Με αυτό εννοούμε ότι όταν εξετάζεται η πιστοληπτική ικανότητα μιας επιχείρησης, αυτό δεν μπορεί να περιορίζεται σε τυπικά κριτήρια αλλά να λαμβάνει υπόψη της και τη συμπεριφορά και στάση των στελεχών ή βασικών μετόχων τους σε άλλες επιχειρήσεις τις οποίες και διαχειρίστηκαν.

Αντίστοιχα αυτά είναι ζητήματα που εύλογα θα πρέπει να απασχολήσουν και την εποπτεύουσα αρχή, δηλαδή την Τράπεζα της Ελλάδος αλλά και τον Α. Enria, επικεφαλής του εποπτικού συμβουλίου της Ευρωπαϊκής Κεντρικής Τράπεζας.

στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

στο Google News και μάθετε πρώτοι όλες τις ειδήσεις